特別寄稿 中野剛志 消費増税も量的緩和も愚の骨頂!

主流派経済学や政策当局の主張とは正反対のことをやるべき。これが、MMT(現代貨幣理論)から導き出される政策提言だ。

2019年8月号

BUSINESS

[MMTの大逆襲]

by

中野剛志

(評論家)

中野剛志氏

最近、MMT(現代貨幣理論)なる経済理論が大きな話題となっている。というよりは、大半の主流派経済学者や政策当局者によって「馬鹿げている」「トンデモ理論だ」と激しく攻撃されている。

このMMTなる代物、どうしてこんな大騒動を巻き起こしたのか。

MMTとは、その名のとおり、現代における貨幣についての正確な理解を基礎とする経済理論である。実のところは、その中身は、次のように、あっけないほど簡単である。

現代貨幣理論(MMT)を、我が国に初めて紹介した中野剛志氏の大著『富国と強兵』(東洋経済新報社)

今日、「通貨」と呼ばれるものには、「現金」と「銀行預金」がある。「銀行預金」が「通貨」に含まれるのは、我々が給料の支払いや納税などのために銀行預金を利用するなど、日常生活において、事実上「通貨」として使っているからである。ちなみに、「通貨」のうち、そのほとんどを預金通貨が占めており、現金通貨が占める割合は、ごくわずかである。

MMTの基本は単なる「事実」!

問題は、通貨のほとんどを占める「銀行預金」と貸出しとの関係である。

通俗的な見方によれば、銀行は、預金を集めて、それを貸し出しているものと思われている。主流派経済学もまた、そのような見解に立っている。しかし、これは銀行実務の実態とは異なっているのである。

実際には、銀行の預金が貸し出されているのではなく、その反対に、銀行が貸出しを行うことによって預金が生まれているのである。これを「信用創造」と言う。例えば、A銀行がα企業に1千万円を貸し出す場合、A銀行は手元にある1千万円を貸すのではない。単に、α企業の銀行口座に1千万円と記帳するだけである。

銀行は預金を元手に貸出しを行うのではなく、その反対に、銀行による貸出しが預金を生む。したがって、原理的には、銀行は手元資金の制約を受けずに、借り手さえいれば、いくらでも貸出しを行うことができる。驚かれたかもしれないが、これが紛れもない「事実」である。主流派経済学は、信用創造の理解を間違えているのだ。

ただし、銀行は、預金を現金と交換する要求があった場合には、それに応じなければならない。それゆえ、銀行は、そのような預金の引き出しに備えるために、預金の一定割合を中央銀行に「準備預金(日本であれば、日銀当座預金)」として預け入れることを法令で義務付けられている。

では、現金は、なにゆえに通貨としての価値をもち得るのか。それは、政府が価値を与えているからである。

まず、政府は、「通貨」の単位(例えば、円、ドル、ポンドなど)を決める。そして、政府(と中央銀行)は、その決められた単位の通貨を発行する権限をもつ。その上で、政府は、国民に対して、その通貨によって納税する義務を課す。すると、その通貨は、納税手段としての価値をもつので、取引や貯蓄の手段としても使われるようになる。紙切れに過ぎないお札が、おカネとしての価値をもって使われるのは、そのためだ。

MMTの基本は、これだけである。しかも、この説明は、単に、現代の貨幣というものを「事実」に沿って説明したまでのことである。だが、この単なる「事実」が、主流派経済学者や政策当局者を大いに動揺させたのだ。なぜなら、この貨幣の「事実」から導き出される財政金融政策のインプリケーションは、主流派経済学者が主張し、政策当局者が実施してきたものと、180度も異なるものだったからだ。

ハイパーインフレは起こらない

MMTのインプリケーションとは、具体的には、次の通りである。

Ⅰ 日米英のように、政府が通貨発行権を有する国は、自国通貨建てで発行した国債に関して、返済する意志がある限り、返済できなくなるということはない。

例えば、日本は、GDP(国内総生産)比の政府債務残高がおよそ240%であり、先進国中「最悪」の水準にあるとされるが、財政破綻していない。それもそのはず、日本政府には通貨発行権があり、発行する国債はすべて自国通貨建てだからだ。

アルゼンチンやギリシャなど、財政破綻の例としてあがるのは、いずれも、自国通貨建てではない国債が返済不能になったケースである。実際、アルゼンチンもギリシャも、GDP比政府債務残高は日本の半分程度だったのに、財政破綻に陥った。

日本政府は、家計や企業と違って、自国通貨を発行して債務を返済できるのだ。したがって、日本政府は、財源の制約なく、いくらでも支出できるのである。

ただし、政府が支出を野放図に拡大すると、いずれ需要過剰となって、インフレが止まらなくなってしまう。このため、政府は、インフレが行き過ぎないように、財政支出を抑制しなければならない。

言い換えれば、高インフレではない限り、財政支出はいくらでも拡大できるということだ。つまり、政府の財政支出の制約となるのは、政府債務の規模ではなく、「インフレ率」なのである。

さて、日本は、高インフレどころか、長期にわたってデフレである。したがって、日本には、財政支出の制約はない。デフレを脱却するまで、いくらでも財政支出を拡大できるし、すべきだということになる。

これに対して、「政治は、歳出削減や増税のような国民に痛みを強いる政策はできないので、インフレは抑制できない」などと論じる者がいるが、これは暴論としか言いようがない。

そもそも、インフレが制御不能となるハイパーインフレの事例というのは、戦争や内乱で供給能力が破壊された場合、独裁政権がでたらめな経済政策を行った場合、旧社会主義国が資本主義の移行の過程で混乱した場合、あるいは経済制裁により禁輸が行われた場合など、極めて異常なケースに限られる。

先進国の民主国家が、平時において、財政赤字を拡大し過ぎてインフレを止められなくなったなどという事例など、皆無だ。それもそのはず、物価の高騰は、国民の不満を高めるからだ。民主国家が、民意を無視して財政赤字を拡大し続け、ハイパーインフレを起こすのは不可能なのだ。

Ⅱ 国家財政に財源という制約がないということは、課税によって財源を確保する必要はないということを意味する。

もちろん、MMTは、無税国家が可能だと主張しているわけではない。もし一切の課税を廃止したら、通貨の価値が暴落して、それこそハイパーインフレになってしまう。そこで、インフレを抑制するために、課税が必要となる。

つまり、増税は、インフレ抑止の手段なのだ。逆に言えば、減税は、デフレを阻止する手段である。また、格差是正のための累進所得税、あるいは地球温暖化対策のための炭素税など、政策誘導のためにも課税は有効である。

要するに、課税は、財源確保の手段ではなく、物価調整や資源再配分の手段なのである。日本は、長期のデフレ下で、消費増税を行い、今年、再度、消費増税を予定している。これは、MMTからすれば、デフレを悪化させる愚行でしかない。

MMTが突きつける不都合な「事実」

Ⅲ 量的緩和では、貨幣供給量を増やすことはできない。

黒田総裁率いる日本銀行は、2013年から大規模な量的緩和(準備預金の増加)を実施し、貨幣供給量を増やしてデフレを克服しようとしてきたが、結果は、周知のとおり失敗に終わっている。

その理由は、「貸出しが預金(貨幣)を生むのであって、その逆ではない」という信用創造の「事実」を知っていれば、明白である。デフレ下では、企業など借り手に資金需要が乏しい。それゆえ、銀行は貸出しを増やすことができないので、貨幣供給量は増えないのだ。

銀行の貸出しの増加が貨幣供給量を増やし、それに応じて準備預金が増えるのであって、その逆ではない。そうである以上、日銀が量的緩和をやっても、銀行の貸出しは増えるはずがないのだ。

Ⅳ 財政赤字が民間資金を逼迫させ、国債金利を上昇させるというようなことは、あり得ない。

この理由も、貨幣や信用創造の「事実」を理解していれば、容易に分かる。銀行の貸出しは、預金を元手としない。反対に、貸出しが預金を生む。これは、政府の場合も同じである。すなわち、財政赤字は、それと同額の民間貯蓄(預金)を生むのだ。

もう少し説明すると、こうなる。

政府が赤字財政支出をするにあたって国債を発行し、その国債を銀行が購入する場合、銀行は中央銀行に設けられた準備預金を通じて買う。この準備預金は、中央銀行が供給したものであって、銀行が集めた民間預金ではない。そして、政府が財政支出を行うと、支出額と同額の民間預金が生まれる。つまり、財政赤字の拡大に依って、貨幣供給量は増えるのだ。

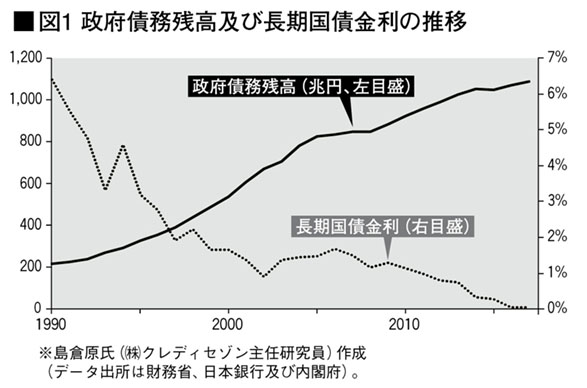

したがって、「財政赤字によって資金が逼迫して国債金利が上昇する」などということは、起きようがない。実際、日本では、過去20年にわたり、巨額の政府債務を累積し続ける中で、長期金利は世界最低水準で推移してきたのである(図1)。

以上の①から④は、いずれも主流派経済学者や政策当局者が主張してきたことと、ことごとく正反対である。それゆえ、ほとんどの主流派経済学者や政策当局者がMMTを激しく批判するのも当然であろう。

しかし、MMTには、この上なく強力な味方がいる。

それは「事実」である。

そもそも、MMTがその出発点とする貨幣論は、現代の貨幣に関する否定し得ない「事実」を説明したものに過ぎない。

また、日本は、巨額の政府債務残高を抱えながら財政破綻していない。1997年の消費増税以降、デフレに陥り、2014年の消費増税によってデフレ脱却に失敗している。量的緩和が物価上昇に失敗している。そして巨額の財政赤字にもかかわらず、長期金利は世界最低水準で推移している。いずれも否定し得ない「事実」である。

主流派経済学者や政策当局者がMMTをやっきになって批判している理由も、これで分かるだろう。MMTは、彼らに不都合な「事実」を突き付けたからだ。

再度、強調しておこう。

主流派経済学者たちが「馬鹿げている」「トンデモ理論だ」と揶揄している相手は、「事実」なのである。では、MMT(=「事実」)に基づいて考えた場合、今後の日本経済はどうなるのか、そしてどうすべきかを簡単に論じておこう。

行うべきは「減税」と「財政支出拡大」

本稿執筆時点では、急速に景気が悪化しているにもかかわらず、政府は財政健全化の旗を降ろしていないどころか、10月に消費増税を予定している。消費増税による景気の悪化に対しては、政府は景気対策を、そして日銀は量的緩和の追加を行う構えである。

しかし、その結果は火を見るより明らかだ。デフレ不況の深刻化である。

そもそも、主流派経済学者も認めるように、財政赤字の拡大はインフレを招く。ならば、財政赤字の縮小がデフレを招くのは当然であろう。また、消費への課税は、間違いなく消費を抑制する。温室効果ガスへの課税(炭素税)が温室効果ガスの排出を抑制するのと同じ道理である。

消費増税による不況を景気対策で克服すると言うが、それは、増税による税収を上回る規模の財政支出を行うしかない。ならば、なぜ、そもそも消費増税をしなければならないのか。社会保障費の財源として必要だと言うが、既に述べたように、課税は財源確保の手段ではない。自国通貨を発行する政府は、そもそも財源を懸念する必要はないのだ。

そして、量的緩和の追加など、何の意味もない。準備預金(マネタリーベース)をいくら増やしたところで、貸出しが増えない限り、貨幣供給量は増えず、デフレから脱却することはできない。それどころか、量的緩和でこれ以上金利を下げてしまったら、銀行の経営を圧迫し、かえってデフレ圧力を引き起こしかねない。

したがって、日本政府が行うべきは、消費増税の中止(できれば減税)、そして財政支出の拡大である。量的緩和についても、それを終了する「出口戦略」を模索すべきだ。要するに、主流派経済学や政策当局の主張とは正反対のことをやるべきなのだ。

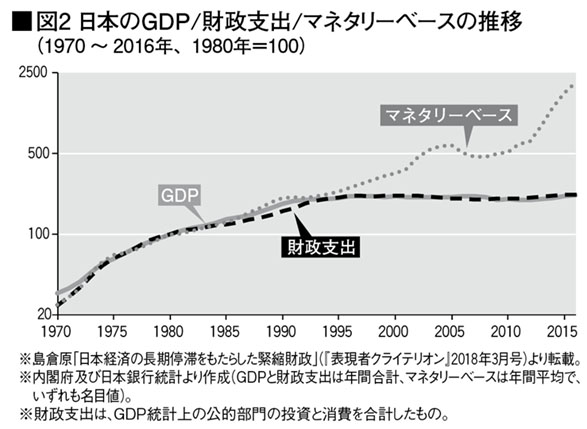

これが、MMTから導き出される政策提言である。それでもなお、MMTの主張を受け入れがたいというのであるならば、再び「事実」を示しておこう。図2である。

この図から明らかなように、GDPと財政支出は、ほぼ相関している。1990年代後半以降、財政支出が抑制され続けているが、同時にGDPも成長を止めている。そして、マネタリーベースがいくら増えても、GDPは増えなくなっているのである。

この「事実」を見てもなお、MMTよりも、主流派経済学や政策当局の方が正しいと言えるのだろうか?