「年金大損」招いた厚労省の大罪

官僚は積立不足になったら大変と筋違いのリスクを強調し、株での運用を正当化した。

2016年10月号

BUSINESS

by

松浦新

(朝日新聞記者)

国の年金積立金は2016年上半期(1~6月)の運用で10兆円を超える損失を出した。積立金の半分を株式に突っ込む運用に変えたため、アベノミクスのメッキがはがれて株価が下がった影響をもろに受けた。

要は危ない博打に打って出て負けたのだが、積立金の運用を担うGPIF(年金積立金管理運用独立行政法人)と厚生労働省はこの間、「リスクは小さい」と国民を煙に巻いて株式の割合を増やしていた。その理屈をたどると厚労省官僚の巧みな論理のすり替えに行き着く。

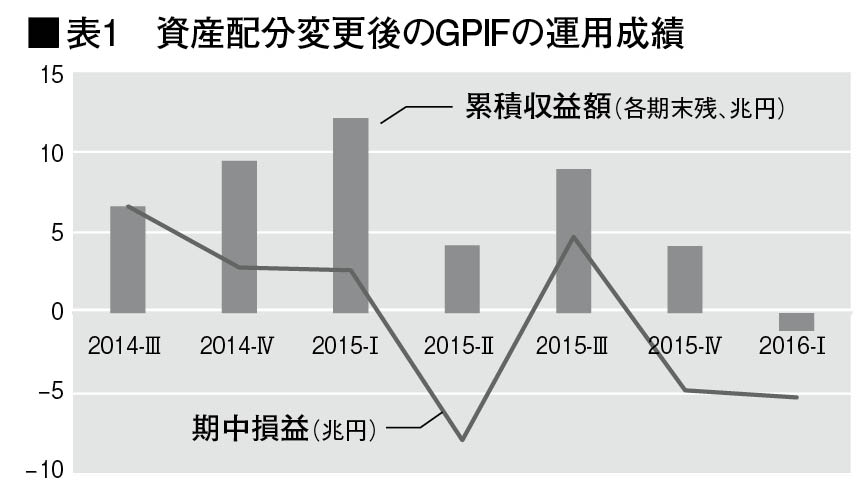

まず、今回の損失をおさらいする。GPIFは7月29日、15年度の運用で5兆3千億円余りの損失が出た、と発表。それから1カ月もたたない8月26日に16年度の第1四半期(4~6月)の運用で5兆2千億円余の損失が出たと発表した。15年度の1~3月期は4兆8千億円弱の損失だった。国民はわずか半年で10兆円も失った(表1)。

配分を変えなければ黒字

この損失は単なる「株価下落の影響」で片付けることはできない。安倍政権の強い意向で、14年10月に年金積立金の資産配分(ポートフォリオ)を株式に大きくシフトしたせいだ。

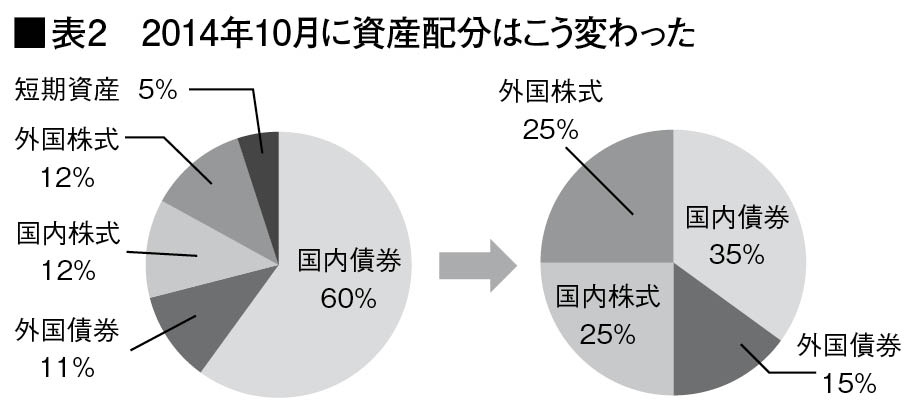

それまでは①国債を主とした国内債券に60%②外国債券に11%③国内株式に12%④外国株式に12%⑤短期資産に5%という配分だった。それを国内債券は35%に下げ、外国債券は15%に増やし、国内外の株式に25%ずつ配分した(表2)。

安倍晋三首相は、同年1月、スイスのダボスで開かれた「世界経済フォーラム年次会議」でこう述べていた。

「岩盤を打ち破るドリルの刃になる」「1兆2千億ドルの運用資産をもつGPIFについては、そのポートフォリオの見直しを始めフォワードルッキングな改革を行います。成長への投資に貢献することとなるでしょう」

実際、ドリルの刃が年金積立金に向かうと、日本の株式市場は活況を呈した。14年9月末に1万6千円余りだった日経平均株価は、15年6月には2万円を超えた。この9カ月間で年金積立金は12兆円増えた。だが、絶好調はここまで。今年上期に10兆円の損失が出て、資産配分見直し以来の累積収益額は約1兆1千億円のマイナスに陥った。

では15年度当初に約137兆円あった資産が以前の配分で運用されていたらどうだったか。

15年度の各資産の運用実績を単純に当てはめると約5千億円の赤字にとどまるという結果が出た。国内債券の15年度の運用利回りはプラス4%を超えた。国債の金利がマイナスになり価額が上昇した。14年度は全ての資産が黒字だったので、以前の配分のままだと累積収益額はマイナスに落ち込まずに済んだ。

変動リスクの大きい株式の運用割合が増えるのに、GPIFや厚労省はどうやって「リスクは小さい」と言いくるめてきたのだろうか。

リスクという言葉は運用の世界では振れ幅(標準偏差)の大きさを意味する。現状では株式のリスクは大きくて、債券は比較的小さいと見るのが常識だ。

ところがGPIFの高橋則広理事長は15年度の業務概況書で「基本ポートフォリオの変更により、短期的な価格の変動は大きくなりましたが、長期的に必要な積立金を確保できないリスクは減少しています」と説明した。14年11月にあった厚労省の社会保障審議会年金部会のGPIFの説明も、「必要な積立金を確保しつつ、下振れリスクを最小化する観点から、運用目標を満たし、かつ、最もリスクの小さいポートフォリオを選定しました」と同趣旨で行われた。

民主党(当時)の長妻昭元厚労相は、これはおかしいと14年11月の衆議院厚生労働委員会で「リスクは高くなったんでしょうか、低くなったんでしょうか」と塩崎恭久厚労相に問うた。

官僚の「作文」で賭場入り

塩崎氏は6回も質疑を止めて、官僚と打ち合わせを繰り返し、「下振れリスクは下がった」「新しい基本ポートフォリオの標準偏差、リスクということだけを取り上げれば、先生御指摘のように高いということでありますが、何しろ、約束どおりの年金を受け取れるかどうかということが国民にとって一番大事なことでございます」と答弁した。

要するに価格変動のリスクが大きくなるのではないかと詰め寄る長妻氏に対し、厚労省側は約束どおりの年金を支給するために必要な資金運用ができないことを「下振れリスク」と呼び、そのリスクは小さくなると強調したのだ。明白な議論のすり替えだが専門家はごまかしに気付かなかったのだろうか。

約束どおりの年金を受け取れるかどうかが5年に一度、厚労省の年金部会で検証される。

同部会の「経済前提と積立金運用のあり方に関する専門委員会」の14年3月の報告書には、「運用目標等からの下振れリスクが一定程度超えないことを新たにポートフォリオ策定の際の『許容度』として採用する」と書き込まれていた。これまで資産価格の変動が基準だったが、「下振れリスク」に置き換わった。

霞が関の論理に従うとこの報告をもって、将来の年金支払いに必要な運用を達成できない「下振れリスク」を減らすために、資産価額の変動リスクが大きい株式の運用を増やすことが認められたことになる。

だが、その専門委員会に属する日本総研の西沢和彦主席研究員は「議論した記憶がない」と話す。

西沢氏は「17回開かれた専門委員会は14回目まではもっぱら方法論が主で、具体的な議論は15回目からだった。そこでも経済前提に焦点が当てられ、運用、とりわけリスクの示し方の議論は時間切れだった」と言う。

長妻元厚労相はこう指摘する。

「積立金を株で運用したい官邸の意向を忖度した厚労省官僚がこっそり紛れ込ませた作文でしょう。これは事件です」

14年4月までGPIFの運用委員を務めた慶応大学の小幡績准教授はこう主張する。

「運用の世界でリスクといえば資産価額の変動だ。リスクをとった運用がうまくいけば税金や保険料の負担を減らすメリットがある。正々堂々と説明して国民の理解を求めるべきだ」

リスクを正面から議論せずにねじまげる厚労省官僚の存在こそ最大のリスク要因だ。