貪欲の塊「スルガ銀行」

金融庁は「持続可能な成功モデル」と持て囃すが、一皮めくれば消費者金融と見まごうヌエ的な地銀ではないか。

2017年6月号

BUSINESS [バカ売れ「パーソナルローン」]

by 木舟孝史郎(金融ジャーナリスト)

スルガ銀行東京支店(中央区日本橋)

首都圏でバカ売れしている個人ローンがある。スルガ銀行の医者、弁護士などのキャッシュリッチ層向けの「有担保パーソナルローン」である。資金使途は相続税対策を含めた投資用不動産購入資金、セカンドハウスの購入資金。その平均貸出金利は4.1%。これに無担保のカードローンなどを含めた個人ローン(同行ではパーソナルローンと総称している)の平均貸出金利は5.9%と高く、総額は8千億円を超える。金利×残高が利息収入となるので、当然のことながら銀行の収益に大きく貢献している。

この有担保パーソナルローンの審査は住宅ローンや企業向け融資とは全く異なり、行内での審査処理が早く、すぐに結果がでる。投資用不動産は業者間の物件の手離れが早く、素早く決断しないとすぐにほかに流れてしまう。したがって購入者側の資金調達にはスピードが求められる。相続対策にせよ、余裕資金の運用にせよ、キャッシュリッチ層の目標リターンは低いはずがない。だから、貸出金利が高くとも借り手はいくらでも支払うのだ。しかも、延滞率は0.06%に過ぎない。この低さも異様である。同行の住宅ローンの延滞率0.07%よりも低いからだ。消費者ローンが返済可能性の極めて高い住宅ローンよりも低いということは、いかに返済能力の高い層をターゲットにしているかの証左だろう。スルガ銀行の市場調査能力の高さ、マーケティングの勝利である。

法人資金需要を個人ローンに転換

岡野光喜CEO(同社HPより)

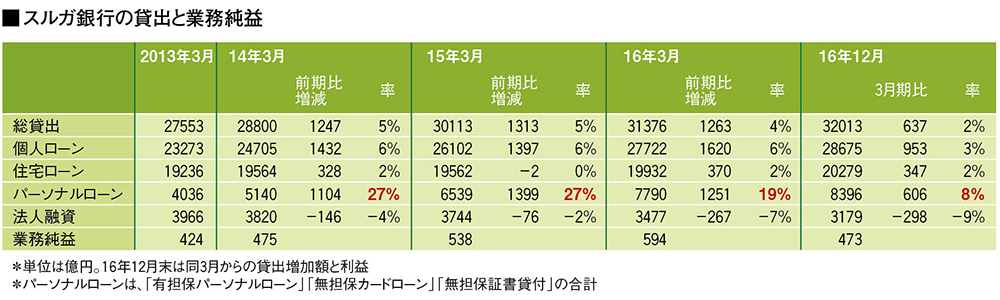

スルガ銀行の貸出残高は3.2兆円と地方銀行の中で24位と、中位である。しかし、その収益性は全く異次元の高さを誇る。貸出などの本業の利益を示す業務純益は全国4位。昨年の中間決算では300億円近い利益をたたき出している。年間の利益は500億円前後になる。5月末に公表される決算でもこの水準達成は確実だ。もちろん、利益の源泉は貸出金利の高さにある。同行の貸出金利回りは3.59%と文字通りぶっちぎりの第1位。地銀平均は1%台そこそこだから、その3倍という異様な水準である。マイナス金利の導入によって地銀を含め金融機関の貸出金利回りがさらに低下の一途をたどっている中で、唯一、スルガ銀行の貸出利回りだけが上昇している。

利益水準の高さだけでなく、利益率の高さも図抜けている。経常利益率という自己資本に対する利益率を示す指標があるが、スルガ銀行はメガバンクを抑え、全国ナンバーワン。主因はもちろん、パーソナルローンの増加にある。高い収益性を銀行アナリストは評価し、これに誘導されるように機関投資家、海外投資家が殺到、株価も高い。海外投資家からの注目を反映したためか、ムーディーズ社の長期預金格付けはA3と高く、格付け見通しを「安定的」から「ポジティブ」に引き上げた。このままの業績が続くようなら、今年中に格付けが上がることになる。

金融庁は人口減少を背景にした地方経済の縮小により、地方銀行の経営に警鐘を鳴らし続けており、「将来のビジネスモデルの持続可能性」を問う姿勢を強めている。スルガ銀行の個人をターゲットにしたビジネスモデルはまさに優等生。金融庁幹部は、ことあるごとにスルガ銀行の成功を持て囃すが、必ずしも手放しで褒められるわけではない。

きな臭い気配が漂い出しているのである。今年の初めのこと。東京のある中小企業の会社社長がスルガ銀行を訪ね、ビルのリフォーム資金の融資の申し込みをしたところ、「うちは企業への設備資金を出しません。どこか個人の借り手を探してきてください」との応対。条件は個人の年収1千万円以上、融資条件は30年変動金利で3.5%から4.5%。この条件からもパーソナルローンの枠組みで対応したと見られる。ところが、案件自体は純然たる企業の設備投資資金であり、それを個人借主に切り替えろと要求したわけだ。設備投資だから、当然ながら事業収入見込みと融資返済計画も付けて融資を申し込んだが、それらは一顧だにされず、あくまで個人への貸出に拘ったという。

欲の皮が突っ張ったヌエ的金貸し

企業への貸出となれば、決算書、財務諸表を分析した企業格付けを伴う、行内の貸出稟議審査を通さなければならない。新規の貸出となれば、なおさらその審査に手間がかかる。それは面倒とばかりに、個人への貸出に振り替えてしまえば、不動産の担保もあり、これまで培ったスルガ銀行の個人審査のノウハウを、そのまま使うことができる。貸出の回収に問題は生じないし、企業向けよりもはるかに高い金利で貸すことができる。しかも、一昨年から禁止された経営者保証を求めることもない。いいことずくめなのである。

スルガ銀行の有担保パーソナルローンは原則として上限1億円となっている。しかし、案件・条件によっては、「要相談」で3億円まで貸すケースもあり、内部的には事業性資金への転用も制約していないようだ。3億円もあれば、中小企業相手なら、たいていの資金需要に対応できるだろう。

これは、いわば企業信用リスクの個人信用リスクへの転換にほかならない。巧妙と言えば巧妙だが、欲の皮が突っ張っている。一皮むけば個人保証のない商工ローンであり、融資スピードはサラ金に近い。ヌエ的な金貸しと言えよう。稟議審査の手間を省くため一般的な企業への貸出に比べて、コストが低い。だから、商工ローンより金利は低い。もちろん、スルガ銀行が全ての企業設備投資資金を個人向けに振り替えているはずもない。とはいえ、先のケースは稀なのか、氷山の一角なのか、実態は明らかでないが、少なくとも、東京、関東圏で「スルガは企業には貸さない」(銀行関係者)との風評が広がっていることは確かだ。

スルガ銀行のディスクロージャーによれば、不動産業者向け貸出比率は2.4%と全国平均の21%を大きく下回る。したがって統計上は、昨今東京で発生した不動産バブルに手を染めていないことになる。しかし、事業者向けには直接貸してはいないが、投資用不動産等購入ローンという形で流れているのは確かであり、その金額は半端ではない。その融資先の広がりは不明だが、推定は可能だ。スルガ銀行の住宅ローンの地域別残高比率をみると首都圏と神奈川で71.3%を占めている。本店が静岡県沼津市であるにもかかわらず、首都圏における浸透は刮目すべきものがある。仮に、これと同じ割合で有担保パーソナルローンが展開されているとすれば、首都圏での実績は相当な額に上るはずだ。

企業の資金需要は設備資金に限らない。個人ローンの形をとって、不動産仲介業者・ブローカーに貸し付け、それが不動産市場に流れ込んでいるかもしれない。その実態がわからないのは、あくまで個人向けの隠れ蓑を被っているからだ。とはいえ、東京のある不動産仲介業者の場合、ここ数年の買い手への最終的なファイナンスはスルガ銀行がトップだったという。その資金ルートを追跡したら、複数の投資家に分散したり、何らかの迂回的手法を用いたヌエ的な「スルガ商法」が見えるかもしれない。

岡野CEOは「異次元の経営者」

「パーソナルローンには、スルガ銀行が長年培ったノウハウがある」(銀行アナリスト)。これまで東京では弁護士や医者などキャッシュリッチ層への貸出は、東京都民銀行や信用金庫の金城湯池だった。手間を惜しむメガバンクは積極的に乗り出さなかった。そのマーケットに食い込むため、スルガ銀行はデータベースマーケティング(顧客属性による行動パターンの分析)を徹底させ、住宅ローン推進と合わせて顧客の情報データを蓄積し、それが今の有担保パーソナルローンに結びついたとすれば、その努力と成果は見上げたものだ。「二匹目のどじょう」を狙うライバル地銀がノコノコと東京に出てきても、容易に追いつくものではない。実際、スルガ銀行の富裕層相手の資産相談窓口は、都内を中心に8カ所もあり、アンテナを張り巡らせている。

スルガ銀行は20年ほど前、地元の雄である静岡銀行に追いやられるように静岡県を脱出して、儲からないといわれた住宅ローンに向かい、ついに個人向けローンに活路を見出した。幸い金利が低下し続け、この戦略が当たった。今、住宅ローン金利は1%台だが、スルガ銀行の平均金利は3.4%と非常に高い。大きな財産だ。

当時、岡野光喜頭取は個人を相手にする金融サービス産業へ、ビジネスモデルの転換を敢行した。自ら肩書を頭取から社長に変え、社内外の意識改革を促し、「スルガは一般事業会社だ」と宣言した。そして住宅ローンの次に打った戦略が女性層への浸透であり、個人向けローンの開拓だった。その結果、今や総貸出の88%が個人ローンという、独自のポートフォリオを持つようになった。国内122店舗のうち地元静岡に66カ店、神奈川に39カ店、東京に6カ店、その他11カ店。いかに「東へ」と戦線を広げてきたかがわかる。言葉を換えれば、故郷を離れて生き残るためのチャレンジであり、独自のビジネスモデルを進化させてきたのだ。岡野氏(対外的にはCEO)は東京戦略推進のためだろう、地元静岡には週1日、東京に6日のスケジュールという。昨年、社長を降りて会長となったが、CEOの肩書といい、東京中心の活動といい、普通の地銀トップの行動パターンとは一線を画す、異次元の経営者である。

果たして、岡野氏が構築したビジネスモデルに死角はないのか。まず懸念されるのは法人融資業務の戦力低下。もはや戻りたくても戻れないのではないか。製造業貸出比率は2.1%、サービス業は1.2%、卸・小売り業は1.3%に過ぎない。金融庁は地域金融機関に対し、地域経済再生のために「日本型金融排除」を打破し、銀行の事業性評価(目利き)のレベルを高めるよう要求している。しかし、この間、スルガ銀行は法人融資から撤退を続けており(別表参照)、事業性評価を高めようにも、高める素地がなくなっている。このままゆけば、消費者金融に極めて近い営業活動となり、静岡県内の法人顧客は希薄化していくだろう。それもビジネスモデルの為せる業と言えば、それまでだ。

自慢のビジネスモデルに陰り

ドル箱のパーソナルローン拡大に陰りはないのだろうか。改めて別表をご覧いただきたい。実はパーソナルローンも年を追うごとに貸出の伸びが落ちている。昨年度は20%を切り19%。今年度は2016年12月末時点での数字しか公表されていないが、8%の伸びに留まっている。3四半期分で8%だから、残る今年1月から3月までの結果を加えても、前年度の伸びを超えそうもない。これは、首都圏での他行との競合が激しくなり、肥沃なキャッシュリッチ層が食い尽くされたことを意味しないか。「スルガ銀行ですら融資を伸ばせなくなったのだから、市場に残る顧客はジャンクばかり」(ライバル地銀幹部)との見方もある。

静岡銀行は東京支店に富裕層を対象とする営業第四部を設けた。スルガ銀行のターゲットは主として60歳代だが、これより若年層(30~40歳代)を狙った資産形成ローンを展開している。東京はまさに個人ローンの草刈り場の様相を呈しているのだ。

また、地銀の法人向け融資については静岡銀行の営業第三部は企業向けにデリバティブを活用した仕組み金融を提供。さらにメガバンクが中小企業融資から撤退した時期に、逆に貸し込んでいった阿波銀行の都内での貸出も依然として根強い支持がある。こうした地銀同士の競合がさらにエスカレートしていくのは想像に難くない。スルガ銀行の法人審査能力が低下しているとすれば、巻き返すチャンスは限られる。

金融庁がお墨付きを与えた「持続可能性のあるビジネスモデル」も曲がり角ではないか。さらに、スルガ銀行が、金融庁が求める地域経済再生のための事業性評価に背を向けるなら、果たして「成功モデル」と称賛すべきものなのか。一皮めくれば消費者金融と見まごう貧欲の塊ではないか。